IDC verzeichnet im vierten Quartal 2022 eine anhaltend starke Nachfrage nach Infrastruktur für Shared-Cloud-Angebote. Der Markt profitiert von hoher Nachfrage, großen Auftragsbeständen, steigenden Preisen und der sich erholenden Lieferkette. 2023 wird für die Anbieter dennoch schwer.

2022 gaben Unternehmen für Cloud-Infrastruktur weltweit 87,7 Milliarden US-Dollar, aus, für Infrastruktur außerhalb der Cloud 66,7 Milliarden US-Dollar wuchs. Das geht aus der aktuellen Ausgabe von IDC‘s Worldwide Quarterly Enterprise Infrastructure Tracker: Buyer and Cloud Deployment hervor. Er enthält die Zahlen für das vierte Quartal 2022 und das Gesamtjahr 2022. Auf dieser Grundlage wagt IDC auch eine Vorhersage für 2023.

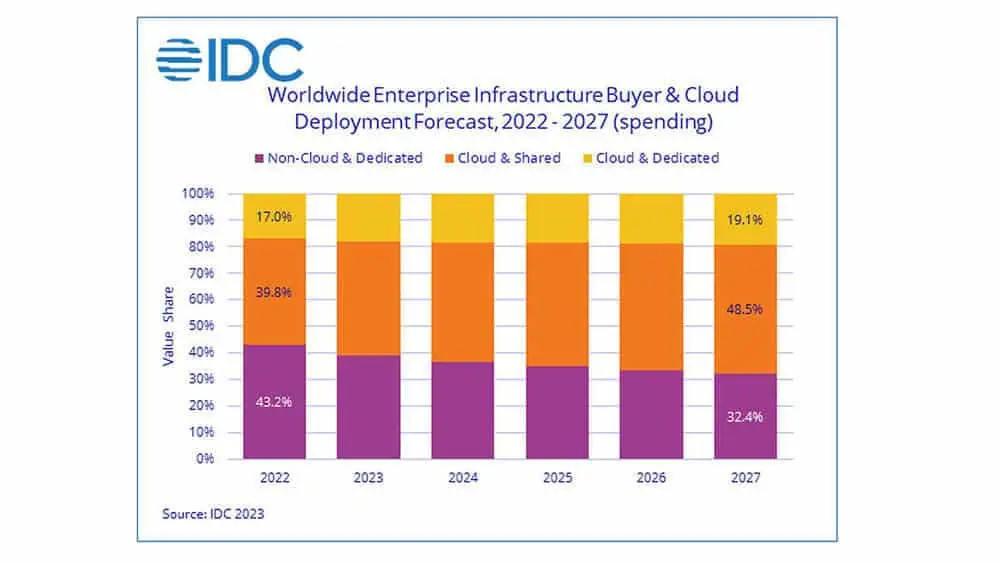

Für 2023 prognostiziert IDC einen Anstieg der weltweiten Ausgaben für Cloud-Infrastruktur im Vergleich zu 2022 um 6,9 Prozent auf 93,7 Milliarden US-Dollar. 2022 lag das Wachstum im Vergleich zum Vorjahr noch bei 19,4 Prozent. Das Wachstum schwächt sich also deutlich ab. Die Investitionen konzentrieren sich der Prognose zufolge auf Shared-Cloud-Infrastruktur (66,1 Milliarden US-Dollar, + 7,5 Prozent). Dedizierte Cloud-Infrastruktur ist mit 27,6 Milliarden US-Dollar (+ 5,4 Prozent) weltweit deutlich weniger gefragt.

Wachstum schwächt sich ab

Da Nachfrage und Backlog nach wie vor hoch sind, steigen auch die Preise weiter – trotz der sich erholenden Lieferketten. Dennoch sieht es für 2023 für die Anbieter nicht besonders rosig aus. Denn sie müssen in diesem Jahr nicht nur auf die 2022 mit Shared-Cloud-Infrastruktur verzeichneten hohen Zuwachsraten verzichten. Auch bei der Prognose für die Investitionen in die von IDC als »Non-Cloud« zusammengefassten Bereiche sieht es schlecht aus. Hier erwarten die Marktforscher sogar einen Rückgang um 10,3 Prozent auf 59,8 Milliarden US-Dollar. 2022 lag der Umsatz in diesem Segment noch bei 66,7 Milliarden. Er hatte im Vergleich zum (allerdings generell schwierigen) Vorjahr um 13,6 Prozent zugelegt.

Die Ausgaben für gemeinsam genutzte Cloud-Infrastruktur beliefen sich 2022 auf insgesamt 61,5 Milliarden US-Dollar. Das entspricht einem Wachstum von 20,1 Prozent gegenüber dem Vorjahr. Das Segment der dedizierten Cloud-Infrastruktur wuchs im Jahr 2022 um 18,0 Prozent auf 26,2 Milliarden US-Dollar. Fast die Hälfte (45,2 Prozent) der Investitionen wurde für System in den Räumlichkeiten der Kunden getätigte (On-Premises).

»Opex-Fokus« und die Rolle von Dienstleistern

Generell sieht IDC bei den Käufen einen »Opex-Fokus«. Davon dürften in diesem Jahr dann auch Anbieter profitieren, die Kunden zwar Infrastruktur hinstellen, die aber dynamisch abrechnen – wie etwa HPE mit dem GreenLake-Angebot. Das ist zwar in den jüngsten Bilanzzahlen vom November 2022 etwas versteckt, wirkt sich aber auf die Segmente, in denen es enthalte, ist offenbar sehr positiv aus, denn da liegen die Wachstumszahlen deutlich höher (+ 18 Prozent) als zum Beispiel beim klassischen Storage-Geschäft (+ 4 Prozent).

Generell sieht IDC auch bei Infrastruktur den Trend hin zum Service. Das lässt sich daran ablesen, wie sich das Geschäft der in mehreren Kategorien erfassten Dienstanbietern generell entwickelt und wie viel Rechen- und Speicherinfrastruktur diese kaufen. So gaben in Q4/2022 Dienstanbieter insgesamt 24,1 Milliarden US-Dollar für Rechen- und Speicherinfrastruktur aus, 16 Prozent mehr als im Vorjahresquartal. Auf sie entfielen von Oktober bis Dezember 2022 damit 56,3 Prozent der gesamten Ausgaben.

Andere Käufer (Unternehmen, Behörden, usw.) gaben im selben Zeitraum lediglich 9,7 Prozent mehr aus. Die Entwicklung im Gesamtjahr 2022 ist ähnlich. Hier erzielten die Hersteller mit Dienstanbieter im Vergleich zum Vorjahr einen Umsatzanstieg von 18,0 Prozent auf 87,9 Milliarden US-Dollar. Das Segment Non-Service-Provider legt dagegen um 15,4 Prozent auf 66,4 Milliarden US-Dollar zu – wuchs also auf geringere Basis langsamer.

Regionale Besonderheiten und langfristige Prognose

Leicht nachvollziehbar ist, dass 2022 der Umsatz Mittel- und Osteuropa (CEE) aufgrund des Russisch-Ukrainischen-Krieges im Jahresvergleich stark einbrachen (minus 54,0 Prozent). Bemerkenswert ist dagegen allerdings, dass Westeuropa (+ 25,5 Prozent) stärker zulegte als die USA (+ 21,8 Prozent) im Jahresvergleich am stärksten. Alle anderen Regionen zeigten ein Wachstum im Zehner- und einstelligen Prozentbereich. Einen wahren Boom erlebte MEA (Middle East & Africa) (+ 41,0 Prozent). Für 2023 erwartet IDC in allen erwartet Regionen außer CEE und MEA steigende Ausgaben. Das größte Wachstum prognostizieren die Analysten für China (+19,8 Prozent). Alle anderen Regionen werden voraussichtlich ein jährliches Wachstum zwischen 0 und 10 Prozent verzeichnen.

Langfristig rechet IDC für Cloud-Infrastruktur bis 2027 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 10,5 Prozent. Sie sollen dann 67,6 Prozent der gesamten Ausgaben für Rechen- und Speicherinfrastruktur ausmachen. Bei den Ausgaben für Nicht-Cloud-Infrastruktur geht IDC von einem Wachstum von jährlich 0,7 Prozent aus.

Weiterführende Links: