Die fortschreitende Digitalisierung macht auch vor dem Finanzsystem nicht Halt. Im Zentrum dieser Transformation steht der digitale Euro, eine von der Europäischen Zentralbank (EZB) ausgegebene digitale Währung, die die Art und Weise, wie wir Geld nutzen, grundlegend verändern könnte. Doch was genau ist der digitale Euro, und wie wird er unseren Alltag sowie die Finanzwelt beeinflussen?

Was ist der digitale Euro?

Der digitale Euro ist im Kern eine digitale Zentralbankwährung, die von der EZB kontrolliert wird. Im Gegensatz zu Kryptowährungen wie Bitcoin, die dezentral und unreguliert sind, oder privaten Bankeinlagen, die von Geschäftsbanken verwaltet werden, unterliegt der digitale Euro der vollständigen Kontrolle einer staatlichen Institution. Dies gewährleistet eine hohe Sicherheit und Stabilität, da die EZB für die Werthaltigkeit verantwortlich ist.

Der digitale Euro soll sowohl für Online-Transaktionen als auch für Zahlungen im stationären Handel nutzbar sein. Verbraucher könnten damit ihre alltäglichen Einkäufe tätigen oder internationale Überweisungen mit deutlich geringeren Kosten abwickeln. Die größte Besonderheit: Der digitale Euro würde parallel zu Bargeld und bestehenden elektronischen Zahlungsmitteln wie Kreditkarten existieren, wodurch er eine zusätzliche Wahlmöglichkeit darstellt, ohne das herkömmliche Bankensystem vollständig zu ersetzen.

Die Vorteile des digitalen Euros

Ein zentrales Argument für die Einführung des digitalen Euros ist die Schaffung einer sicheren und stabilen digitalen Währung, die von einer vertrauenswürdigen Institution ausgegeben wird. Zu den wesentlichen Vorteilen gehört die Möglichkeit, den Zahlungsverkehr effizienter zu gestalten, insbesondere bei internationalen Transaktionen. Überweisungen könnten nahezu in Echtzeit abgewickelt werden und zu deutlich geringeren Kosten.

Ein weiterer potenzieller Nutzen ist die finanzielle Inklusion. Menschen ohne Zugang zu herkömmlichen Bankkonten könnten durch den digitalen Euro einfacher am Wirtschaftsleben teilnehmen. Durch eine digitale Geldbörse könnten selbst jene, die kein Konto besitzen, in der Lage sein, Transaktionen durchzuführen.

Herausforderungen und Risiken

So viele Vorteile der digitale Euro auch mit sich bringt, so gibt es doch auch erhebliche Herausforderungen, die angegangen werden müssen. Ein zentrales Anliegen ist der Datenschutz. Während digitale Transaktionen generell überwacht werden können, stellen sich Fragen zur Wahrung der Privatsphäre der Nutzer. Der digitale Euro könnte die Tür zu neuen Formen der Überwachung öffnen, wenn nicht strenge Datenschutzregelungen implementiert werden.

Ein weiteres potenzielles Risiko betrifft das traditionelle Bankensystem. Wenn Verbraucher in großem Maße dazu übergehen, ihr Geld von traditionellen Bankkonten abzuziehen und in den digitalen Euro zu transferieren, könnte dies die Geschäftsbanken unter Druck setzen. Diese könnten gezwungen sein, ihre Geschäftsmodelle grundlegend zu überdenken und neue Dienstleistungen rund um die digitale Währung anzubieten.

Der Einfluss auf Verbraucher und Unternehmen

Für Verbraucher bietet der digitale Euro zahlreiche Möglichkeiten, ihre alltäglichen Finanztransaktionen zu vereinfachen. Besonders im internationalen Zahlungsverkehr könnten sie von schnelleren und kostengünstigeren Überweisungen profitieren. Auch kleinere Transaktionen im Inland würden durch die einfache und sichere Handhabung des digitalen Euros bequemer werden.

Unternehmen, insbesondere im E-Commerce, könnten ebenfalls von der Einführung des digitalen Euros profitieren. Schnellere Zahlungsabwicklungen und geringere Transaktionskosten würden insbesondere im internationalen Handel die Wettbewerbsfähigkeit stärken. Zudem könnten neue Geschäftsmodelle entstehen, die auf der Nutzung der digitalen Währung basieren.

Banken: Bedrohung oder Chance?

Die Einführung des digitalen Euros stellt Banken vor eine Zäsur. Einerseits könnten sie durch die Bereitstellung von Dienstleistungen rund um den digitalen Euro neue Geschäftsfelder erschließen. Andererseits besteht die Gefahr, dass traditionelle Bankgeschäfte – vor allem der Zahlungsverkehr und die Verwahrung von Einlagen – durch die digitale Währung verdrängt werden.

Dennoch bieten sich auch Chancen: Banken könnten sich als Vermittler für digitale Euro-Dienstleistungen positionieren und maßgeschneiderte Produkte für ihre Kunden entwickeln, um den Übergang in die digitale Finanzwelt zu erleichtern.

Zukunft des Bezahlens: Was kommt nach dem digitalen Euro?

Der digitale Euro ist nicht das Ende der Entwicklungen im Bereich digitaler Währungen, sondern nur der Anfang. Mit der fortschreitenden Digitalisierung des Finanzsektors und der zunehmenden Bedeutung von Blockchain-Technologien könnten weitere Innovationen folgen, die unser Verständnis von Geld grundlegend verändern. Während Kryptowährungen wie Bitcoin noch stark spekulativ sind, könnte der digitale Euro als stabile Brücke in eine neue Ära des Bezahlens dienen.

Zudem könnten technologische Innovationen wie die Integration des digitalen Euros in Smart Contracts oder das Internet der Dinge (IoT) den Zahlungsverkehr revolutionieren. So könnten beispielsweise smarte Geräte eigenständig Transaktionen durchführen – von der Waschmaschine, die eigenständig Waschmittel nachbestellt, bis hin zum Auto, das autonom an der Tankstelle bezahlt.

Fazit: Der digitale Euro – ein Meilenstein der digitalen Geldreform

Die Einführung des digitalen Euros könnte eine der bedeutendsten Entwicklungen im Finanzwesen der letzten Jahrzehnte sein. Er bietet zahlreiche Vorteile, darunter erhöhte Sicherheit, niedrigere Transaktionskosten und die Möglichkeit einer breiteren finanziellen Inklusion. Dennoch sind auch wesentliche Herausforderungen zu bewältigen, insbesondere in Bezug auf den Datenschutz und die möglichen Auswirkungen auf das traditionelle Bankensystem.

Für Verbraucher, Unternehmen und Banken ist es entscheidend, die Chancen und Risiken des digitalen Euros zu verstehen und sich auf die kommenden Veränderungen vorzubereiten. Die digitale Geldreform hat das Potenzial, unser tägliches Leben grundlegend zu verändern und den Weg in eine neue Ära des Bezahlens zu ebnen. Die kommenden Jahre werden zeigen, wie erfolgreich diese Transformation umgesetzt wird und welche weiteren Innovationen im digitalen Finanzbereich noch auf uns warten.

Anmerkung der Redaktion

Wann wird der digitale Euro eingeführt?

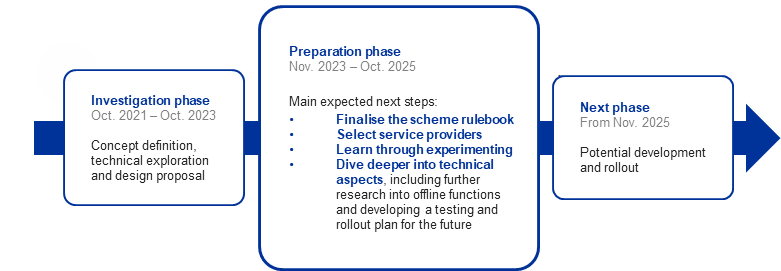

Nach dem Abschluss der vom Eurosystem im Jahr 2021 eingeleiteten Untersuchungsphase zum digitalen Euro hat der EZB-Rat am 18. Oktober 2023 den Start einer zweijährigen Vorbereitungsphase beschlossen. Ziel der Vorbereitungsphase, die bis zum 31. Oktober 2025 dauern wird, ist es, auf den Ergebnissen der vorangegangenen Phase aufzubauen und die Grundlagen für die mögliche Ausgabe eines digitalen Euro zu schaffen. Dazu gehört die Fertigstellung des Regelwerks für den digitalen Euro (durch Festlegung eines einheitlichen Regelwerks für Zahlungen in digitalem Euro) und die Auswahl von Anbietern, die eine digitale Euro-Plattform und -Infrastruktur entwickeln könnten. In dieser Phase führt das Eurosystem auch weitere Tests und Experimente durch und vertieft die technischen Aspekte des digitalen Euro, z. B. seine Offline-Funktionalität und einen Test- und Einführungsplan.

Bis Ende 2025 wird der EZB-Rat entscheiden, ob er in die nächste Phase der Vorbereitungen für einen digitalen Euro eintritt. Die Entscheidung über die Ausgabe eines digitalen Euro wird vom EZB-Rat erst dann getroffen, wenn das Gesetzgebungsverfahren der Europäischen Union abgeschlossen ist. Die EZB wird alle Anpassungen an der Gestaltung des digitalen Euro in Betracht ziehen, die als Ergebnis der gesetzgeberischen Beratungen notwendig werden könnten.

Fazit: Es kann noch jahrelang dauern, bis der digitale Euro unsere Zahlungsmittel ergänzt.