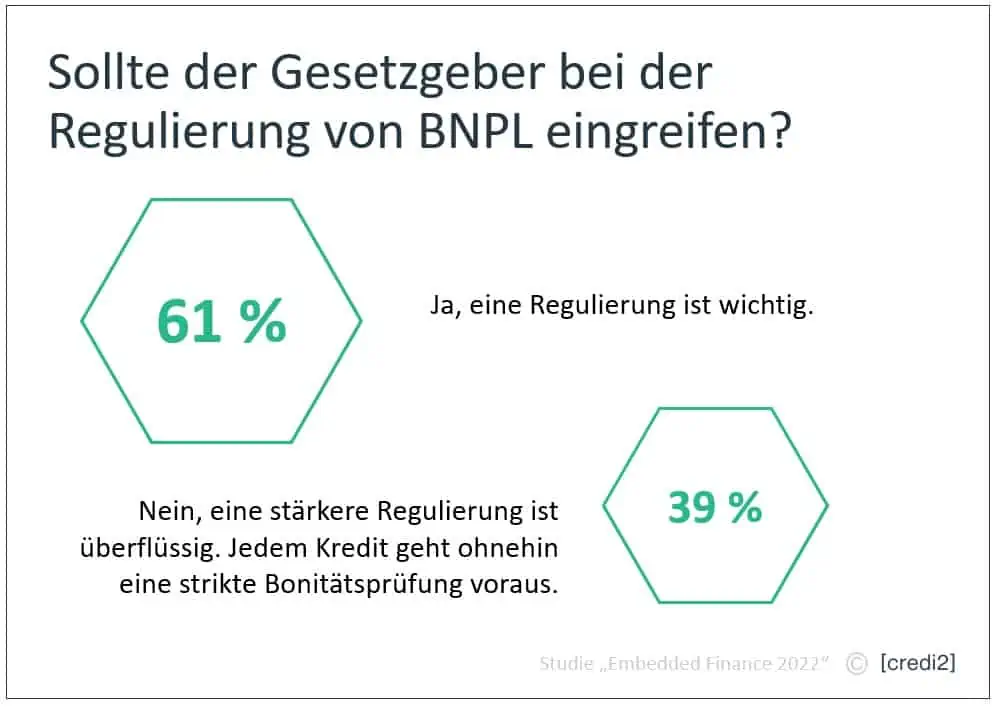

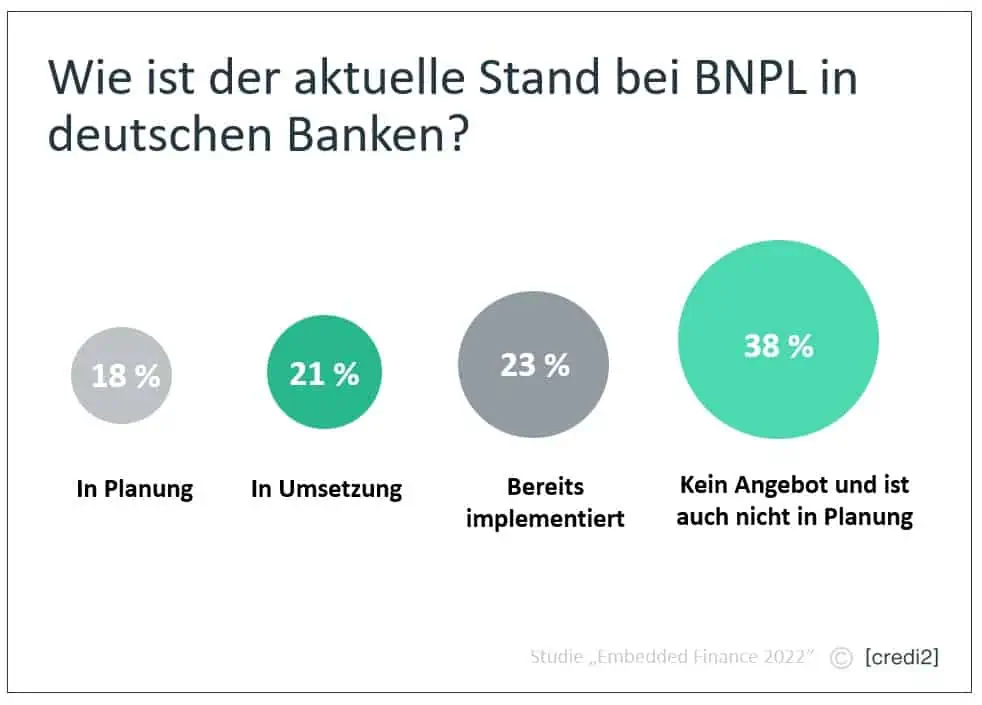

„Buy now, pay later“ (BNPL) ist nun auch in der etablierten Bankenwelt angekommen. 23 Prozent sind bereits mit eigenen Angeboten aktiv, 39 Prozent befinden sich in der Umsetzungs- oder Planungsphase. Mehr als 60 Prozent der Institute fordern im Wettbewerb mit Nichtbanken jedoch eine Regulierung des Marktes. Das sind Ergebnisse der Embedded-Finance-Studie von Credi2, für die 120 Entscheider aus Banken befragt wurden.

Vor allem Millennials und die Generation Z schätzen die einfache Beantragung, die schnelle Kreditzusage noch während des Kaufs und die Möglichkeit, die Waren in flexiblen Raten bezahlen zu können. Um die Schnittstelle zu diesen Kunden zu halten, werden nun die Banken immer aktiver im BNPL-Markt. Doch: „Anders als einige Anbieter, die den Megatrend bisher getrieben haben, sind viele Banken etablierte Marken, die ein sehr hohes Vertrauen genießen. Und das wollen sie keinesfalls im Umfeld von BNPL verspielen“, sagt Christian C. Waldheim, Co-CEO bei Credi2. Deshalb plädiert die Mehrheit dafür, dass der Gesetzgeber eingreift und BNPL-Produkte für alle Anbieter verbindlich reguliert.

EU will Schlupflöcher bei der Kreditvergabe schließen

Hintergrund dieser Forderung ist die Vermutung, dass einige BNPL-Player ohne Banklizenz ihre Kunden nicht ausreichend auf Kreditfähigkeit überprüfen. „Aufsichtsbehörden weltweit und in der EU haben BNPL-Produkte und deren Anbieter schon seit einiger Zeit im Visier“, sagt Christian C. Waldheim. Ein von der Europäischen Kommission veröffentlichter Richtlinienvorschlag könnte bereits 2023 in geltendes deutsches Recht umgesetzt werden. „Durch diese Regelung würde BNPL mit klassischen Konsumentenkrediten gleichgesetzt. Banken haben dann den Vorteil, dass sie die hohen Regulierungsauflagen der Behörden längst erfüllen“, so Waldheim. Denn traditionell gewähren die Finanzhäuser Verbraucherkredite erst nach einer strengen Bonitätsprüfung. So soll dem Risiko eines Zahlungsausfalls und der Überschuldung des Kreditnehmers vorgebeugt werden.

BNPL: Banken wollen nicht auf den Regulierer warten

Die Banken wollen aber nicht warten, bis sie durch die Hilfe des Regulierers bessere Startchancen im Markt haben. Bereits jetzt machen sie Tempo bei der Umsetzung. 80 Prozent setzen dabei auf einen externen Partner, um mit einer eigenen Lösung möglichst schnell am Markt zu sein. Drei Viertel begnügen sich dabei nicht mit der Rolle im Hintergrund, sondern wollen beim Kunden sichtbar sein.

www.credi2.com