Die Mitnahmeeffekte für Microsoft-Partner aus dem ersten Jahr der COVID-19-Pandemie sind auch in Deutschland abgeflaut. Darüber hinaus führen kontinuierlich neue Zertifizierungen seitens Microsoft zu höheren Ausgaben bei den Serviceanbietern.

Vor allem für große Anbieter stellt dies einen erheblichen Kostenfaktor dar. Dies meldet die neue Vergleichsstudie „ISG Provider Lens – Microsoft Ecosystem Partners Germany 2022”, die das Marktforschungs- und Beratungsunternehmen Information Services Group (ISG) vorgelegt hat. Der Anbietervergleich untersucht die Wettbewerbsstärke und Portfolioattraktivität von 60 Dienstleistern, die im deutschen Teil des Microsoft-Ökosystems tätig sind.

„Geschäftliche Herausforderungen wie etwa die Störungen von Lieferketten haben jüngst dazu geführt, dass viele Unternehmen ihre IT-Ausgaben zurückgefahren haben – vor allem im produzierenden Gewerbe und im Einzelhandel“, sagt Heiko Henkes, Director & Principal Analyst bei der Information Services Group (ISG). „Dementsprechend hat sich der Preisdruck für Microsoft-Serviceanbieter erhöht.“ Doch halte die Migration zu Cloud-Plattformen wie Microsoft Azure an und die Investitionen in Cyber-Sicherheit stiegen deutlich. „Ransomware, Erpressung und Spionage bereiten derzeit große Sorgen”, so Henkes weiter.

Für eine weitere Verschärfung des Wettbewerbs sorgt ISG zufolge auch Microsoft selbst. Der Erfolg der Service-Partner habe das Unternehmen dazu gebracht, Kunden zunehmend direkt zu bedienen, wenn die erzielten Umsätze mit Kunden ein bestimmtes Level überschreiten oder Kunden aus strategisch bedeutenden Branchen aufzugleisen sind. Die Zahl der Fusionen und Übernahmen aufseiten der Serviceanbieter blieb zuletzt gering. ISG führt dies unter anderem darauf zurück, dass wegen der sich anbahnenden globalen Rezession die dafür notwendigen finanziellen Mittel zurückgehalten werden.

Wechsel des Cloud-Anbieters noch eher selten

Vor allem der Markt der Managed Services für die Azure-Cloud ist der ISG-Studie zufolge stabil aufgeteilt, Provider-Wechsel finden demnach nur selten statt. Deshalb müssten sich die Serviceanbieter vor allem darauf konzentrieren, Kunden von der Migration in die Azure-Cloud zu überzeugen, die noch am Anfang ihrer Reise in die Public Cloud stünden. Allerdings geht ISG davon aus, dass sich mittelfristig mehr Kunden für einen Wechsel ihres Cloud-Anbieters entscheiden, wenn Gründe wie Kosten, Service, Sicherheit, Anwenderschulungen oder Mitarbeiterverfügbarkeit dafür sprechen.

Bei der Migration von Anwendungen in Microsofts Cloud-Service Azure stehen nun vermehrt Spezialapplikationen im Vordergrund, nachdem viele Unternehmen ihre grundlegenden Geschäftsanwendungen bereits in die Cloud verlagert haben, so ISG. Hinzu komme SAP: Wegen der Partnerschaft des Walldorfer Softwareanbieters mit Microsoft sei Azure eine der empfohlenen Plattformen für die Implementierung von SAP-Lösungen.

Eine zunehmende Nachfrage verzeichnet ISG auch bei der Microsoft Power Platform. Sie werde vor allem von Unternehmen genutzt, welche die Softwareentwicklung durch Nicht-Programmierer, sogenannte „Citizen Developer“, ermöglichen wollen. Zwar würden viele deutsche Unternehmen aus Governance- und Sicherheitsgründen noch zögern, Nicht-IT-Mitarbeiter Software entwickeln zu lassen. Service Provider könnten hier helfen, die Power Platform in die Unternehmens-IT ihrer Kunden zu integrieren und Governance-Strategien zu entwickeln, die eine verantwortungsvolle Nutzung sicherstellen.

Marktprognose

ISG prognostiziert, dass sich der Microsoft-Markt in Deutschland auch in den kommenden Jahren lebendig entwickeln wird. Ein wichtiger Grund sei, dass viele Unternehmen ihre Anwendungen konsolidieren müssen und sich infolgedessen dann auf weniger und in der Regel große Cloud-Anbieter wie zum Beispiel Microsoft konzentrieren.

Bewertungen der Anbieter

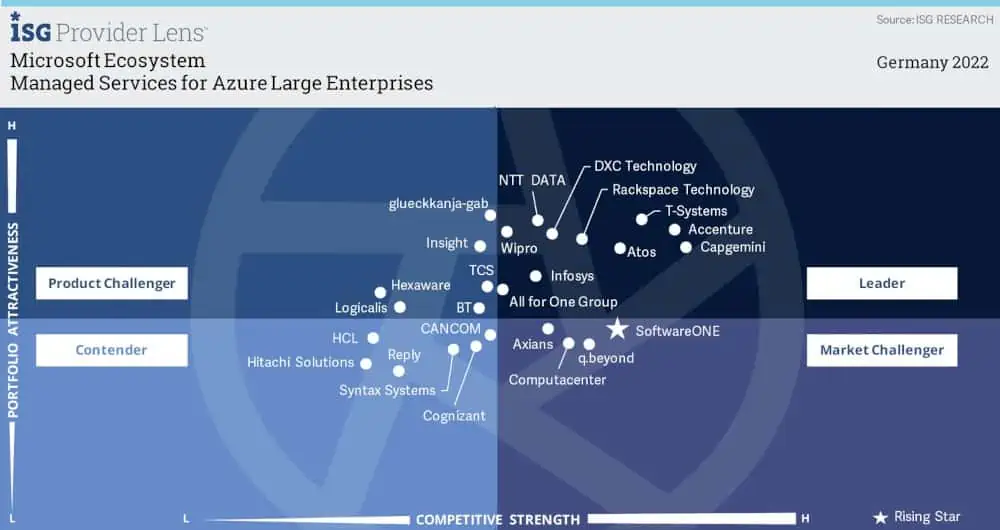

Die Studie „ISG Provider Lens – Microsoft Ecosystem Partners Germany 2022” bewertet die Fähigkeiten von insgesamt 60 Anbietern in sieben Marktsegmenten (Quadranten): „Managed Services for Azure – Large Enterprises“, „Managed Services for Azure – Midmarket“, „Microsoft 365 – Large Enterprises“, „Microsoft 365 – Midmarket“, „Dynamics 365“, „SAP on Azure“ und „Power Platform Services”.

Die Studie stuft Atos in fünf Quadranten sowie Arvato Systems und Bechtle in vier Quadranten als „Leader” ein. Capgemini, Deutsche Telekom (TDG), Devoteam M Cloud, SoftwareONE und T-Systems erhalten diese Einstufung in je drei Quadranten, Accenture, All for One Group, Avanade, Communardo, DXC Technology und NTT DATA in jeweils zwei Segmenten. Allgeier, AppSphere, Axians, Computacenter, DataONE, glueckkanja-gab, Infosys, KUMAVISION, ORBIT, Rackspace Technology, Scheer GmbH, Skaylink und Wipro sind „Leader” in je einem Marktsegment.

Darüber hinaus werden ORBIT, q.beyond, Scheer GmbH und SoftwareONE in jeweils einem Segment als „Rising Star“ bezeichnet. Nach Definition von ISG handelt es sich dabei um Unternehmen mit vielversprechendem Portfolio und hohem Zukunftspotenzial.

www.isg-one.com