Pandemiebedingt liegt das Geschäft mit Office 365- & Modern Workplace-Lösungen weiterhin auf Rekordhöhe. Das bereits erreichte Umsatzniveau macht es IT-Dienstleistern jedoch zunehmend schwerer, die Umsätze mit Arbeitsplatzlösungen noch einmal zusätzlich zu steigern.

Neue Marktchancen ergeben sich derzeit eher bei der Migration von betriebswirtschaftlicher Standardsoftware (vor allem Enterprise Resource Planning, ERP). Vor diesem Hintergrund erwartet das Marktforschungs- und Beratungsunternehmen Information Services Group (ISG), dass sich der Markt für „SAP on Azure“-Angebote in diesem Jahr überdurchschnittlich stark entwickeln wird.

Dies sind einige der Ergebnisse der neue Vergleichsstudie „ISG Provider Lens – Microsoft Ecosystem Germany 2021“. ISG zeigt darin, welche Anbieter des deutschen Provider-Markts derzeit am besten dafür gerüstet sind, die unterschiedlichen Elemente des Microsoft-Portfolios in marktgerechte Software-as-a-Service-Lösungen (SaaS) umzusetzen. Neben dem bereits erwähnten Marktsegment „SAP on Azure“ hat ISG fünf weitere Bereiche unter die Lupe genommen. Im Einzelnen sind dies: „Managed Services for Large Accounts & Midmarket“, „Office 365 & Modern Workplace for Large Accounts & Midmarket“ und „Dynamics 365“.

„In den Mittelpunkt des Interesses rücken SaaS-Lösungen, mit denen sich die Geschäftsprozesse durchgängig steuern lassen“, sagt Heiko Henkes, Director & Principal Analyst bei der Information Services Group (ISG). Der ortsunabhängige Zugriff auf Kunden- und Geschäftsdaten bilde dazu die Grundlage. Darauf aufbauend käme es nun aber verstärkt darauf an, auch die eigentliche Prozesssteuerung in die SaaS-Lösungen mit aufzunehmen. Signifikante Wachstumsimpulse würden dabei vor allem vom Mittelstandsgeschäft ausgehen, so Henkes weiter. Vor dem Hintergrund der anhaltenden Pandemierestriktionen nehme gerade hier die Zahl der Anwenderunternehmen zu, die ihre bisherigen Vorbehalte gegenüber der Public Cloud nun aufgäben. Speziell unter den kleinen und mittleren Unternehmen (bis 5.000 Mitarbeiter) wachse die Bereitschaft, die Wertschöpfungsprozesse zumindest teilweise in SaaS-Lösungen abzubilden, etwa in den Bereichen Beschaffung und Logistik.

„Dieser Trend spielt vor allem solchen Dienstleistern in die Karten, die über kundennahe Rechenzentren und branchenspezifische Beratungskompetenz verfügen“, erläutert Heiko Henkes. Wie extrem wichtig gerade letzteres sei, zeige das Beispiel Lizenzmanagement. Dieses berge vor allem immer dann erheblichen Zündstoff, wenn sich Anwender für den schrittweisen Umzug ihrer ERP-Lösungen in die Cloud entscheiden und ihre bisherigen On-Premise-Systeme daher noch eine ganze Zeit lang weiterbetreiben. Vor diesem Hintergrund seien Migrationswege gefragt, auf denen keine doppelten Lizenzkosten anfallen. Letztere drohen vor allem bei groß angelegten Migrationsprogrammen mit langen Projektlaufzeiten, so ISG. Pragmatisch beratende IT-Dienstleister setzen daher eher auf gut abgrenzbare Einzelprojekte, in deren Verlauf sich die On-Premise-Lizenzen rasch wegschalten oder in Cloud-Lizenzen umwandeln lassen.

Um ein solches Beratungskonzept zu erstellen, sei branchenspezifisches Prozesswissen unabdingbar. So etwa, wenn es darum gehe, die jeweils gültigen Compliance-Anforderungen zu erfüllen. Erst die Kenntnis all dieser Spezifika versetze die Dienstleister in die Lage, die Arbeitspakete einer Migrations-Roadmap kundengerecht zuzuschneiden. Gerade deutsche IT-Dienstleister hätten daher damit begonnen, „SAP on Azure“ zu einem Teil ihres branchenspezifischen Service-Portfolios zu machen, so ISG weiter. Auf einer ganzen Reihe von Anwendungsfeldern habe dieser Ansatz bereits dazu beigetragen, neue KMU-Kunden hinzuzugewinnen. So zum Beispiel in der Automobilindustrie, der Fertigungsindustrie, im Handel, der Medizintechnik und der pharmazeutischen Industrie.

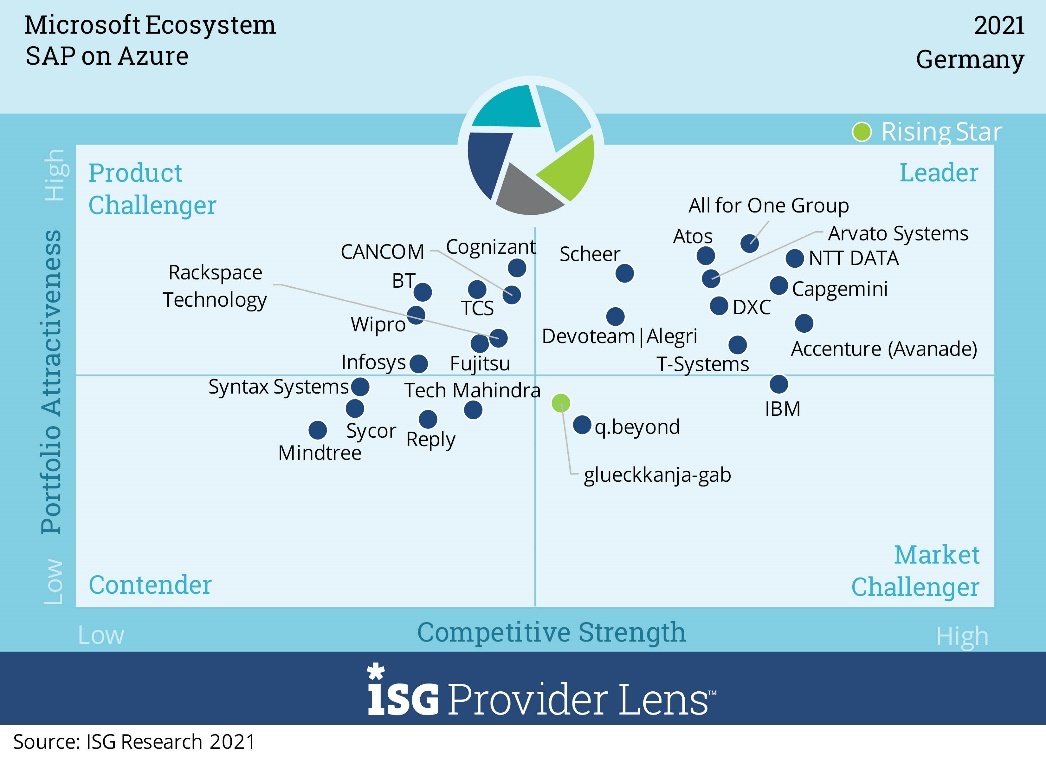

Abbildung 1: Im Marktsegment „SAP on Azure“ hat ISG insgesamt 26 Anbieter untersucht. Zehn davon konnten sich als „Leader“ positionieren und einer als „Rising Star“.

Marktsegment „Managed Services for Azure – Large Accounts“

Im Marktsegment „Managed Services for Azure – Large Accounts“ untersucht ISG die Fähigkeiten von 26 Anbietern. Im Kern geht es dabei um Bereitstellung, Analyse, Monitoring und Verwaltung der Public-Cloud-Lösung Microsoft Azure. Aus Sicht von ISG weist der Markt für zertifizierte Managed Service Provider (MSP) einen hohen Reifegrad auf und erwies sich damit in den vergangenen zwölf Monaten stabil bis leicht steigend. Ein Großteil des Wachstums lasse sich auf pandemiebedingte Änderungen in der IT-Landschaft der Anwender zurückführen. Die Herausforderung bestehe nun darin, aus der pandemiebedingten Sonderkonjunktur dauerhafte, wiederkehrende Erlöse zu erzielen. Zudem gehe es darum, den Grad der Automatisierung und die Kostentransparenz zu erhöhen.

Marktsegment „Managed Services for Azure – Midmarket“

Im Segment „Managed Services for Azure – Midmarket“ werden insgesamt 21 Anbieter bewertet. Die gegenwärtige Verfassung des MSP-Mittelstandsmarktes beurteilt ISG ähnlich wie bei den bereits erwähnten Großkunden. Tendenziell sei die Zahl der Unternehmen, die eine umfassende XaaS-Platttform wünschen, sogar noch größer als im Großkundenbereich. Ungeachtet dessen gebe es eine wachsende Zurückhaltung gegenüber „SaaS-Only“-Konzepten. Konzepten also, bei denen alle Daten und Workloads in die (Azure-)Cloud übertragen werden. Konsequenz sei eine stärkere Mischung von Public-Cloud- und On-Premise-Lösungen – unter Umständen in Kombination mit einem Multi-Cloud-Ansatz. Dies führe zu einer entsprechenden Komplexitätszunahme aufseiten des Betriebs, so ISG.

Marktsegment „Office 365 & Modern Workplace – Large Accounts“

Im Marktsegment „Office 365 & Modern Workplace – Large Accounts“ analysiert ISG 28 Anbieter, die Dienstleistungen für die Migration, Implementierung und den laufenden Betrieb von Office 365 und den weiteren Workplace Solutions von Microsoft bieten. Speziell im Großkundenumfeld beobachtet ISG, dass sich die Erwartungen der Mitarbeiter an ihre Arbeitsgeräte und -systeme verschieben. Mehr und mehr läge der Wunsch darin, jederzeit, überall und mit beliebigen Endgeräten auf die Produktivitäts- und Collaboration-Systeme des Anwenderunternehmens zuzugreifen. Im Zuge dieser Entwicklung sehen sich die Dienstleister gefordert, ihr bisheriges Dienste-Portfolio zu erweitern, zum Beispiel durch das Aufsetzen von virtuellen Mitarbeiterassistenten.

Marktsegment „Office 365 & Modern Workplace – Midmarket“

Im Marktsegment „Office 365 & Modern Workplace – Midmarket“ hat die Studie insgesamt 27 Dienstleister bewertet. Ähnlich wie im Großkundengeschäft gebe es auch im Mittelstand einen steigenden Bedarf an Arbeitsplatzlösungen, bei denen sich die Office- und Collaboration-Werkzeuge mit dem ERP prozessorientiert verbinden lassen. Zudem erkennt die Studie eine wachsende Notwendigkeit, die bisherigen Preismodelle durch kleinteiligere Tarife zu ergänzen (engl. bite-size pricing).

Marktsegment „Dynamics 365“

Im Segment „Dynamics 365“ werden 21 Service Provider untersucht, die Unternehmen in den Bereichen Auswahl, Integration, Anpassung und Betrieb der cloudbasierten ERP- und CRM-Software Dynamics 365 unterstützen. Zu den von der Studie erfassten Implementierungs- und Integrationsservices zählen Analyse der Legacy-Umgebung, Geschäftsprozessmodellierung, Cloud-Speicherstrategie und die Verkürzung der Time-to-Market durch automatisierte Prozesse. Darüber hinaus nimmt die Studie folgende Fähigkeiten in den Blick: Datenintegration, Übernahme von Altsystemen, Software-

Einstufungen

Die Studie nennt Arvato Systems und Devoteam | Alegri in fünf Marktsegmenten als „Leader“ und Accenture und Telekom Deutschland (TDG) in vier Segmenten. All for One Group, Atos, CANCOM, Capgemini, DXC und T-Systems sind Leader in je drei Marktsegmenten und AppSphere, Axians, Bechtle und SoftwareONE in je zwei Segmenten. Allgeier, Cognizant, Computacenter, Data One, glueckkanja-gab, Infosys, infoWAN, Insight, NTT DATA, KUMAVISION, Scheer, TCS und Wipro gehen in der Studie in jeweils einem Segment als Leader hervor.

Darüber hinaus wurden Claranet, Communardo, glueckkanja-gab und Insight in je einem Marktsegment als „Rising Stars“ bezeichnet. Dies sind nach ISG-Definition Unternehmen mit „vielversprechendem Portfolio“ und „hohem Zukunftspotenzial“.

www.isg-one.com